贈与で相続税を節税!5つの贈与の違いとは

平成27年に相続税に関する控除額が減額となり、誰しもにとって身近な問題となった相続税の節税対策。

その代表的な方法として「贈与」が用いられるのは多くの方がご存知のことでしょう。

しかし、贈与にも形によって違いがあることをご存知でしょうか?

実は、贈与の形によって税額に差が出るのです。

そこで今回は贈与の形を5種類紹介し、その違いを解説します。

□非課税で暦年贈与の場合

暦年贈与とは、暦年、すなわち1月1日から12月31日までの間に1度ずつ贈与を行う、かつその贈与額が年間110万円以下であれば贈与税が一切かからない制度のことです。

□ある年にまとめて一度に贈与

将来分までまとめて一括で受け渡しし、そのお金を銀行に預けるとなると、贈与税の対象となることがあります。

通常の生活費や教育費程度の資金であれば全く問題ありませんが、まとまったお金を渡す場合は親族間でも注意が必要です。

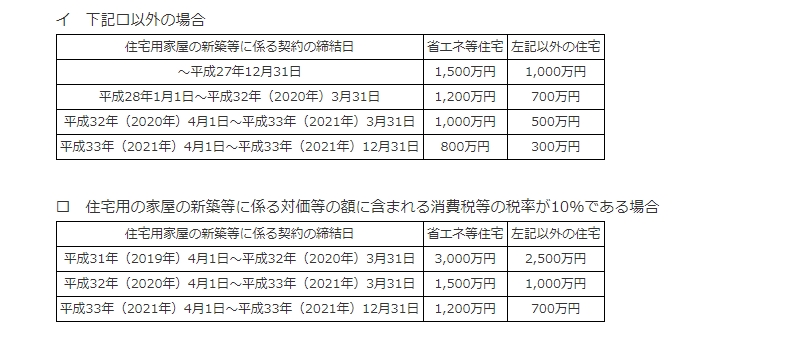

□住宅取得等資金贈与

平成27年1月から平成33年12月末日までに直系尊属からの贈与によって、住宅用の新築、取得、また増改築などに充てるお金の授与は一定額まで贈与が非課税となる制度があります。

非課税額は省エネ住宅かどうかなどにより税額が異なるので確認が必要です。

□教育資金の一括贈与

30歳未満の者に直系尊属やその信託会社から教育資金として金銭を提供する場合、1500万円までの金額を贈与税非課税とする制度があります。

教育資金は学校や幼稚園はもちろん、スイミングスクールやピアノ教室、通学の定期代まで子供の教育に関するありとあらゆる活動に使うお金が非課税の対象として申請可能です。

□結婚、子育て資金の一括贈与

被相続人自身が健在なうちに20歳から49歳までの子供、孫に対して子育て資金としてなら1000万円まで、結婚資金としては300万円まで贈与税が非課税となる制度があります。

結婚・子育て資金とは、次の(1)又は(2)に掲げる金銭をいうこととされています。

- 結婚に際して支出する次のような金銭(300万円が限度となるもの)

①挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

②家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの) - 妊娠、出産及び育児に要する次のような金銭

①不妊治療、妊婦健診に要する費用

②分べん費等、産後ケアに要する費用

③子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)など

ご覧いただいた通り、贈与の仕組みを利用すれば、様々な形で贈与にかかる贈与税を非課税とすることができます。

ただし、いずれの制度も認定基準や支給額など細かなルールが規定されているため、手続きを踏む前に慎重な確認を行いましょう。

窓口ひとつですべて解決いたします。

各専門家が在籍のセイムへお任せください!